«Метриум»: Итоги года на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек массового сегмента. Объем предложения сократился за год на 21,4%. Средняя цена квадратного метра увеличилась на 7,5%.

По данным компании «Метриум», в декабре 2018 года на первичном рынке массовых новостроек Москвы велась реализация 14 9901 квартир в 84 комплексах. Общая площадь представленных в продаже жилых помещений составила 0,89 млн кв. м. За прошедший год на рынок вышло 27 проектов, однако объём предложения по числу лотов сократился на 21,4%, а по площади – на 19,5%. Причинами послужили высокий спрос и снятие с реализации пула квартир в продаже в некоторых комплексах.

В декабре началась реализация одного проекта – ЖК «Тополя». В шести комплексах поступили в продажу новые корпуса. Также открылось бронирование квартир во второй очереди ЖК «Селигер Сити», в третьем корпусе ЖК «Гринада» и в четвертом корпусе ЖК Discovery.

Новые проекты новостроек массового сегмента 2018 года

| № | Название ЖК | Девелопер | Округ | Старт продаж |

| 1 | Лесопарковый | INGRAD | ЮАО | 1 кв. 2018 |

| 2 | Любовь и Голуби | СМУ-6 Инвестиции | САО | 1 кв. 2018 |

| 3 | Ты и Я | Мангазея Девелопмент | СВАО | 1 кв. 2018 |

| 4 | FRESH | Дон-Строй Инвест | ЮАО | 1 кв. 2018 |

| 5 | Преображение | INGRAD | ВАО | 2 кв. 2018 |

| 6 | Квартал на Никулинской | УЭЗ | ЗАО | 2 кв. 2018 |

| 7 | Павлова 40 | ПИК | ЗАО | 2 кв. 2018 |

| 8 | LIFE-Варшавская | Пионер | ЮАО | 3 кв. 2018 |

| 9 | Грильяж. Дом в Орехово2 | Орехово | ЮАО | 3 кв. 2018 |

| 10 | Измайловский, 11 | ГК ПИК | ВАО | 3 кв. 2018 |

| 11 | Discovery | MR Group | САО | 3 кв. 2018 |

| 12 | Discovery Park | MR Group | САО | 3 кв. 2018 |

| 13 | Сиреневый парк | AFI Development | ВАО | 3 кв. 2018 |

| 14 | Мякинино парк | ПИК | ЗАО | 3 кв. 2018 |

| 15 | Огни | Дон-Строй Инвест | ЗАО | 3 кв. 2018 |

| 16 | Люблинский парк | ПИК | ЮВАО | 3 кв. 2018 |

| 17 | Михайловский парк | ПИК | ЮВАО | 3 кв. 2018 |

| 18 | Шереметьевский | ПИК | СВАО | 3 кв. 2018 |

| 19 | Семеновский парк | РГ-Девелопмент | ВАО | 3 кв. 2018 |

| 20 | FoRest | Центр-Инвест | ЗАО | 3 кв. 2018 |

| 21 | Настроение | ФСК Лидер | СВАО | 3 кв. 2018 |

| 22 | Дмитриевский | Мосинжпроект | ВАО | 3 кв. 2018 |

| 23 | Талисман на Водном | 3S Group | САО | 3 кв. 2018 |

| 24 | Дмитровский парк | ПИК | САО | 4 кв. 2018 |

| 25 | Фонвизинский | РГ-Девелопмент | СВАО | 4 кв. 2018 |

| 26 | Талисман на Дмитровском | 3S Group | САО | 4 кв. 2018 |

| 27 | Тополя | Москапстрой-ТН | ЮВАО | 4 кв. 2018 |

Источник: «Метриум»

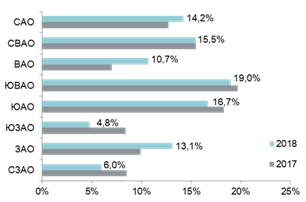

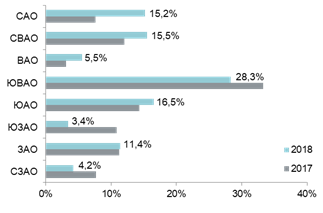

Эксперты «Метриум» отметили изменения в структуре предложения массовых новостроек по административным округам. Доля лидера (ЮВАО) уменьшилась на 5 процентных пунктов (до 28,3%). Одновременно увеличилась на 2,4 п.п. (до 16,5%) доля округа, занимающего вторую позицию (ЮАО). На третьей строчке расположился СВАО (15,5%, +3,5 п.п.). На четвертом месте с минимальным отрывом САО (15,2%, +7,6 п.п.). Наименьшая доля предложения сосредоточена в ЮЗАО (3,4%, -7,4 п.п.).

Структура предложения по округам г. Москвы (проекты) |

Структура предложения по округам г. Москвы (квартиры) |

Источник: «Метриум» Источник: «Метриум»

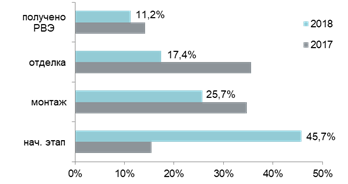

К концу года превалирующая часть квартир была представлена в корпусах на начальной стадии строительства (45,7%). За отчетный период их доля выросла на 30,2 п.п. Четверть лотов (25,7%, -9 п.п.) экспонировалась в новостройках на этапе монтажа этажей. Объем предложения в корпусах на стадии отделочных работ составил 17,4% (-18,2 п.п.). В введенных в эксплуатацию домах было представлено 11,2% (-3,0 п.п.) квартир.

Структура предложения по стадии строительной готовности (квартиры)

Источник: «Метриум»

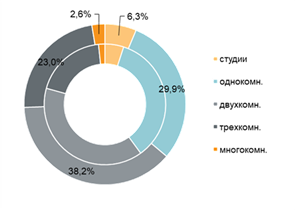

В структуре предложения по типологии традиционно превалируют однокомнатные и двухкомнатные квартиры. Доля первых составила 29,9% (-5,1 п.п.), вторых – 38,2% (-1,1 п.п.). Стало заметно больше трехкомнатных квартир – на 4,0 п.п. (23,0%). Студии и многокомнатные образовали соответственно 6,3% (+1,3 п.п.) и 2,6% (+0,9 п.п.) в общем объеме предложения.

Структура предложения по типу квартир (внешний круг – декабрь 2018 г., внутренний круг – декабрь 2017 г.)

Источник: «Метриум»

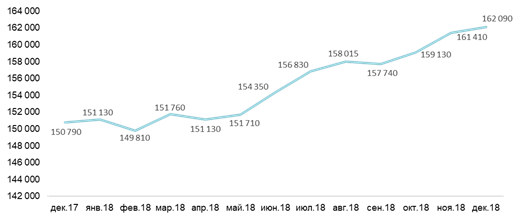

По подсчетам аналитиков «Метриум», в декабре 2018 года средняя цена квадратного метра на рынке новостроек массового сегмента составила 162 090 руб. За декабрь показатель увеличился на 0,4%, а за год – на 7,5%. Причем положительная динамика отмечалась почти весь 2018 год, за исключением отдельных месяцев, когда средний уровень цен снижался из-за поступления в продажу новых комплексов и квартир по стартовым ценам. Самый низкий уровень цен был зафиксирован в феврале – 149 810 руб. за кв. м (на 0,6% ниже декабря 2017 г.), а максимальное значение пришлось на декабрь.

Динамика средней цены новостроек массового сегмента в 2018 г., руб. за кв.м

.

.

Источник: «Метриум»

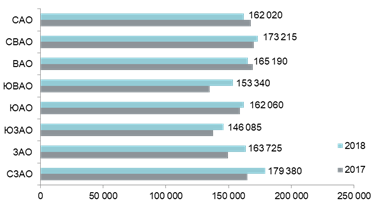

В большинстве округов средняя цена квадратного метра относительно конца 2017 года выросла. Максимальное увеличение отмечено в ЮВАО (+13,7%), ЗАО (+9,5%) и СЗАО (+8,6%). Средние цены снизились только в двух округах: САО (-3,4%) и ВАО (-2,4%).

Средняя цена новостроек массового сегмента в разрезе округов, руб. за кв.м.

Источник: «Метриум»

По итогам 2018 года средняя стоимость квартиры выросла на 10,2% и составила 9,7 млн руб. Положительная динамика отмечена по всем типологиям, за исключением многокомнатных квартир:

-

студии – +7,4% (до 5,13 млн руб.);

-

однокомнатные – +10,2% (до 6,90 млн руб.);

-

двухкомнатные – +8,8% (до 9,93 млн руб.);

-

трехкомнатные – +1,9% (до 12,98 млн руб.);

-

многокомнатные – -4,8% (до 19,5 млн руб.).

Рейтинг самых доступных предложений в декабре 2018 года:

-

ЖК «Мякинино Парк» (ЗАО / р-н Кунцево), студия площадью 19,8 кв. м за 3,18 млн руб;

-

ЖК «Люблинский Парк» (ЮВАО / р-н Люблино), студия площадью 19,8 кв. м за 3,2 млн руб;

-

ЖК «Столичные поляны» (ЮЗАО / р-н Южное Бутово), студия площадью 20,2 кв. м за 3,55 млн руб.

Стоимость квартир в зависимости от типологии

|

Типология |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость, руб. |

||||||

|

мин |

средн. |

макс |

мин |

средн. |

макс |

мин |

средн. |

макс |

|

| студии | 18,9 | 25,9 | 39,2 | 150 500 | 197 965 | 307 200 | 3 183 840 | 5 133 940 | 7 967 635 |

| однокомн. | 29,4 | 40,5 | 88,2 | 118 701 | 170 270 | 280 200 | 4 006 235 | 6 899 740 | 21 168 000 |

| двухкомн. | 39,4 | 62,5 | 97,4 | 99 050 | 158 820 | 252 213 | 5 370 220 | 9 927 670 | 21 534 030 |

| трехкомн. | 50,3 | 83,2 | 148,6 | 93 883 | 155 970 | 281 235 | 7 215 974 | 12 976 450 | 25 283 300 |

| многокомн. | 84,9 | 111,7 | 189,2 | 117 700 | 174 610 | 297 421 | 10 946 100 | 19 497 650 | 39 403 776 |

| итого | 18,9 | 59,7 | 189,2 | 93 883 | 162 090 | 307 200 | 3 183 840 | 9 669 350 | 39 403 776 |

Источник: «Метриум»

Основные тенденции 2018 года

Высокая девелоперская активность

«В 2018 году высокая девелоперская активность, отмеченная еще в 2017 году, продолжила набирать обороты, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум», участник партнерской сети CBRE. – На рынок вышло 27 новых проектов (в 2017 году – 23, в 2016 – 14, в 2015 – 19, в 2014 – 12). Главным стимулом, мотивирующим девелоперов начинать продажи, стали нововведения в законодательство, согласно которым предполагалось, что все проекты, первый ДДУ по которым будет зарегистрирован после 1 июля 2019 года, должны продаваться через эскроу-счета. Данное решение обозначалось как переходный период к новым реалиям. Однако уже к концу года были разработаны новые поправки, отменяющие переходный период, и обязывающие фактически все ЖК реализовывать по новым правилам. Исключение составят отдельные проекты, которые будут соответствовать определенным критериям (они еще не утверждены)».

Активный спрос и снижение объема предложения

«Высокий спрос наблюдался на протяжении всего года, – продолжает Мария Литинецкая. – При этом фактически не отмечалось фактора сезонности в активности покупателей. Традиционно малопродуктивные с точки зрения продаж месяцы демонстрировали высокие показатели. Основной причиной, стимулировавшей покупателей приобретать жилье, стало повышение доступности ипотечного кредитования. Спрос «подогревался» информационным фоном грядущих изменений в законодательстве и возможным ростом цен. В итоге, несмотря на активный выход новых проектов, предложение сократилось на 21,4% по числу квартир и на 19,5% по их суммарной площади (до 14 990 ед. площадью 0,89 млн кв. м). Однако помимо высокой покупательской активности столь значительное снижение было вызвано снятием с продажи части квартир в отдельных комплексах».

Рост цен

«Высокий спрос на квартиры позволил девелоперам активно повышать цены, – отмечает Мария Литинецкая. – В наиболее ликвидных проектах цены увеличивались быстрее, чем при обычной коррекции стоимости в связи с ростом строительной готовности. Данный фактор способствовал повышению средней цены квадратного метра на рынке новостроек массового сегмента, несмотря на выход нового предложения по стартовым ценам. Также положительной динамике способствовало снятие с реализации пула недорогих квартир. Стоит отметить, что в конце 2018 года средняя цена квадратного метра на первичном рынке жилой недвижимости массового сегмента достигла своего пика, установив новый рекорд – 162 090 рублей».

Прогноз на 2019 год

«2019 год станет сложным для первичного рынка жилья, – считает Мария Литинецкая. – С 1 июля застройщики смогут привлекать деньги дольщиков только с применением эскроу-счетов, на которых эти средства будут аккумулироваться до ввода объекта в эксплуатацию и регистрации прав собственности на одну из квартир. Таким образом, строительство жилья за счет средств дольщиков (основная форма финансирования) станет невозможным. Преимущественно стройка будет вестись с привлечением целевого кредита, что приведет к увеличению себестоимости. Это, в свою очередь, приведет к росту цен на жилье. Увеличению стоимости будет способствовать и повышение НДС.

Вероятный рост цен может заставить людей попытаться успеть «запрыгнуть в последний вагон уходящего поезда» и приобрести квартиру в новостройке по максимально привлекательной цене в начале года. Таким образом, спрос в первом полугодии вероятно сохранится на высоком уровне. Фактором, который может сдержать покупательскую активность в 2019 году, является возможный рост ипотечных ставок. В 2018 году в целом по рынку массового сегмента доля ипотечных сделок превысила 50% в общем объеме заключенных ДДУ. В отдельных проектах цифра доходила до 60-70%. В конце 2018 года после повышения ключевой ставки ведущие банки объявили о росте ставок по ипотечным кредитам, а средневзвешенная ставка по выданным кредитам уже поднялась до 9,52% в ноябре (по данным ЦБ РФ) с 9,41% в сентябре-октябре (исторический минимум). Рост ипотечных ставок, ухудшение благосостояния населения и высокая конкуренция будут сдерживать ценовой рост. Исходя из текущих условий, цены могут вырасти на 10-15% в горизонте двух лет».

1 - Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров продаж.

2- Ранее находился в реализации в 2015 году (порядка двух месяцев) от другого девелопера.